国投安信期货:乙二醇 等待减产稳价

发布时间:2022-03-03 13:53:25 关注人数:290 来源:隽焱网

春节后,乙二醇持续交易累库现实,走势明显偏弱,TA2205 合约与 EG2205 合约的价差从 1 月份的平水附近持续走高,2 月底已经达到 700 元/吨以上。截止到2月底,乙二醇05合约已经从春节后的5660元/吨以上的高点跌破5000 元/吨整数关,跌幅超 11%。Brent 原格逼近 100 美元/桶大关,石脑油路线乙二醇生产陷入深度亏损状态,部分装置转产或减产;而煤价稳中有降,因此煤制路线装置维持稳定运行。整体看,乙二醇供需格局尚未扭转,油制路线有继续减产预期。

3 月 1 日,原油及动力煤价格再度大幅上行,主力合约分别上涨3.94%和 6.31%。

市场传出海外多套 MEG 装置的停车消息:

美国 25 万吨装置计划于 3 月份检修。

伊朗 Farsa 40 万吨装置 3 月因故发货取消。

台湾一套 72 万吨装置则因效益问题考虑停车。

成本支撑和海外装置变动可能影响后期进口量预期下,乙二醇盘中出现拉涨, 自日内最低 4884 元/吨冲高至 5036 元/吨,最大涨幅达到 3.11%,虽不及原料涨幅,但表现强于 PTA 及短纤等聚酯链相关品种。

后期仍需关注低效益下国内外装置是否会有进一步减产。

地缘危机升级,成本波动加剧

近期俄乌地缘局势的突然恶化引发了原油市场的剧烈波动。在 24 日俄罗斯正式对乌克兰发动军事行动后,市场担忧俄国可能受到相应能源制裁预期下,WTI 和布伦特原油纷纷站上百元大关;之后由于欧美对于俄罗斯的第一波制裁暂未涉及原油,使得油价冲高回落。而随着发改委发布《关于进一步完善煤炭市场价格形成机制的通知》,明确了煤炭价格合理区间,动力煤期价在上周出现了大幅回调。粗略统计上周原油价格上涨 7.93%,动力煤下跌 8.25%,上游原料走势分化,成本暂时难以对乙二醇形成有效支撑。

低利润下供应有收缩

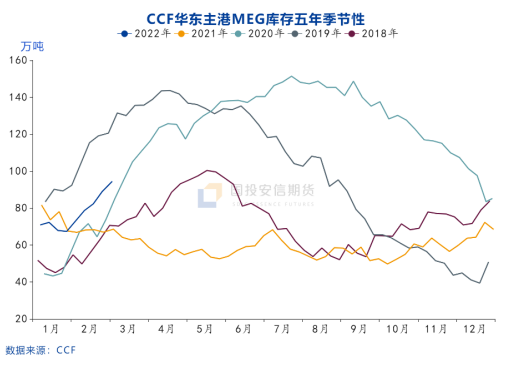

2022 年伊始,镇海炼化、广西华谊等新装置顺利投产;前期高煤价下检修的多套煤化工装置也在煤价回落后纷纷重启,新杭能源 40 万吨装置不断推迟检修时间。乙二醇的供应恢复明显,港口库存快速累积,截至 2 月 28 日,华东主港地区乙二醇库存总量 94.5 万吨,较春节前增加近 30 万吨。供应持续过剩使得乙二醇基差从去年底的+35 元/吨走弱至-100 元/吨,这是乙二醇在春节前后价格不断走弱的主要逻辑。

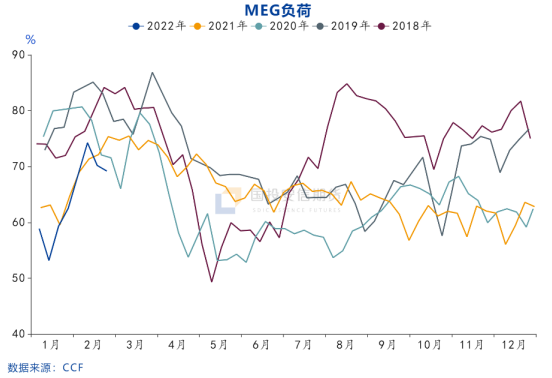

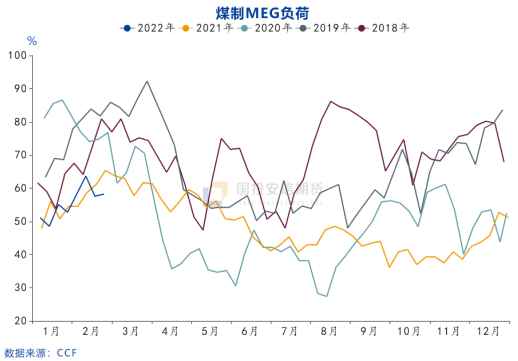

春节后,随着 EO 需求的恢复,富德、三江、福炼等装置积极转产利润较好的 EO,浙石化两套装置也减少了深度亏损的乙二醇的产出,部分乙烯转产 PE.截止上周五,国内乙二醇整体开工负荷自 2 月中旬的 74%高位降至 69%附近。部分韩国、新加披近洋短流程装置则因石脑油-乙二醇现金流亏损扩大,同样有降负减产动作,外加美国 110 万吨的新装置运行不稳定,预期后市乙二醇的进口可能会有下降。但部分装置减产的利多暂时难以对乙二醇形成明显提振,一方面国内油制路线装置继续转产 EO 等其他产品的空间有限,乙二醇的供应是否进一步下降主要关注上游乙烯装置负荷的调整动态。因国内多为炼厂一体化配套装置, 具备产业链上下游一体化的优势,同时乙烯装置下游又配套多种化工品,具备产品多样化的优势,因此长流程装置的减产与利润走势往往难以同步,导致今年石脑油一体化制乙二醇的现金流不断创出新低。另一方面,煤价稳中趋弱,煤制利润亏损有所收窄,煤化工装置有望维持稳定运行,哈密广汇、山西美锦等新装置也将陆续投产,煤制供应有望维持稳中有升的局面。

总体看,虽然近期乙二醇累库速度环比有所改善,但仍难以改变供应过剩的大格局,后市主要关注深度亏损下,油制路线装置是否会有进一步的减产动作。

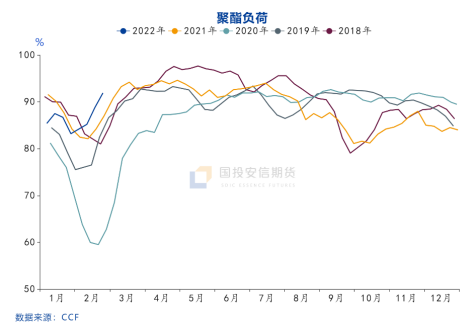

聚酯高开工高库存的矛盾加剧

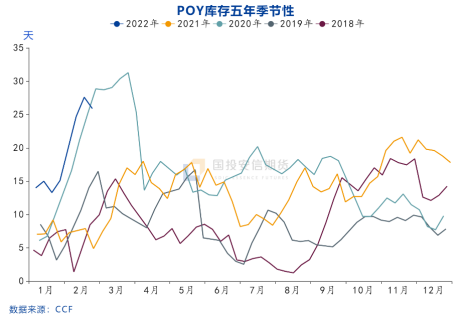

下游聚酯负荷继续回升,截至上周五已提升至 91.9%附近,按照检修进度看,后市依旧有 1-2 个百分点的上升空间,但聚酯产品的销售局面却迟迟难以打开。上周四油价大涨之际,聚酯厂趁机促销出货,长丝产销在春节后首次大幅放量,平均达到 400%以上。截至 2 月 25 日,CCF 统计的长丝 POY、FDY、DTY 和涤纶短纤工厂的综合权益库存分别在 25.9 天、29 天、30 天和 10.2 天,分别较上周下降 1.7 天、1.9 天、1.7 天和 4.7 天,但目前的库存水平仍旧高于往年同期。目前工人已陆续返回,下游江浙织机综合开工提升至 72%,较上周提升 20%。但终端新订单表现一般,仍以节前接洽的订单为主,当前涤丝价格高位下,下游观望情绪浓重。随着订单的季节性旺季将至,预计三月中旬下游织造的刚需备货将有所增加,但投机需求不足,涤丝高库存压力暂时难以缓解,将持续压制市场多头情绪。

整体看,油制路线深度亏损下,国内外的乙二醇产出均有收缩,但国内煤化工装置稳定运行,新装置持续投产,供应过剩的局面尚未扭转,港口库存已经逼近 100 万吨关口,乙二醇价格持续偏弱。在乙烯裂解下游产品全面亏损的格局下,预期可能会有更多的装置减产降负,是主要的潜在利多因素。

(文章来源:国投安信期货)