国债:风险快速释放 国债期货无需恐慌

发布时间:2022-01-03 22:59:33 关注人数:445 来源:隽焱网

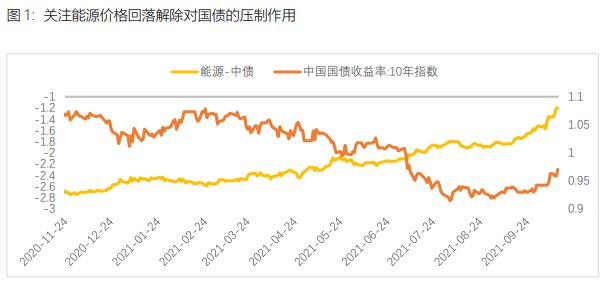

行情回顾:近期,国债价格全面回落,国债现券快速上行,波动率呈明显放大状态。7 月,央行宣布全面降准,收益率一路下行,最低至 2.8%附近。从 8 月开始至 9 月份底,十年国债一直保持低位震荡,直到最近行情突然爆发,快速回到 3.0%的关键点位,即今年央行全面降准前的水平。回顾贯穿这段时间的交易主线,7 月份在行情焦灼的时候,超预期降准迅速推动利率行情的启动;“730 政治局会议”引发市场对于稳经济的猜想,形成了“财政政策为主、政策配合”的政策组合预期,促使利率形成窄幅波动的走势。当下市场反映是对前期过于乐观的宽流动性以及资产荒逻辑的修正,触发因素是全球能源紧张叠加美国 Taper 的渐行渐近。

通胀因子是当下交易主线

其实 9 月中下旬以来,我们可以观察到市场细微变化,即交易主线慢慢从增长因子切换到通胀因子上。9 月中下旬开始,限电等问题初步展示出迹象,工业数据可预见的环比回落。当时市场表现来看,对此反应明显减弱,反而是国债利率与重点工业品价格的正向关系有所表达。全球能源紧张是个新旧长期大背景下,受到疫情冲击,产能矛盾突发式的显露。新产能投放空档期,产量增量预期兑现缓。能源身为大宗商品之王,只要下游需求不是全面的、系统性的乏力,其价格向下游传导的能力是非常强的。跟传统意义的总需求推动型通胀不同,今年通胀问题之所以复杂,是因为当前能源问题在总量和地区分布是不匹配的, 所以成本能顺利推动。从全球政治博弈加剧、贸易一体化破坏等长期因素考虑,这个结构性的问题的深层次矛盾在未来一段时间来看比较难解决。

“730”政治局会议精神指明了 Q4 是稳增长的时间窗口。根据统计局最新的数据表示, 三季度经济增速整体放缓, 增速两年平均同比至 4.9% ,9 月两年平均同比继续回落至 5%,三季度的产能利用率回落至 77.1%。考虑到限电对工业的影响,生产数据基本还是符合市场预期。其中,净出口需求快速增长,展现了较强韧性。处于疫情管控领先带来的优势仍然在发挥作用。全球劳动力要素市场的紧缺,使得今年全年我国净出口表现良好, 未来很长时间会成为拉动项。近期,中央提出共同富裕的道路,以及明确表示税的征收。房地产行业的辉煌投机时代应该彻底过去了。房地产“房住不炒”基调不能变。未来房地产放松监管的可能性较小,投资或稳中趋缓。总体来看,保就业,保国内需求可能是未来稳增长的着重发力点。进入到 Q4,大宗商品价格在快速的抬升后,对增长的压制更加明显,对于商品价格管理有更加急切的诉求。针对价格高企,发改委开始强力督促煤炭复产,“胀”的问题可能更需要在“滞”的问题之前进行阶段性缓解。

海外方面,美债收益率随着实际利率回升反弹明显。这主要是受到美国在最近的 FOMC 会议中表达了较多增量“鹰派”信息与以全球性的能源品价格上升过快影响。中期来看,外部流动性紧缩是必然事件,在美国实际利率回升以及美元弱反弹的大背景下,利率波动放大是不可避免的事情。近期快速拉升的中美利差,同样会给中债带来国际资本再平衡的压力。

把握急跌后的多头波段交易机会

展望未来,国内货币政策走向。央行的新闻发布会上表明之后政策思路要点。首先,今年年中的全面降准的意义定位于提前预判应对国外政策收缩变化,现在就是以我为主的定力。对于 Q4 的资金缺口,会采用 MLF、公开市场操作的工具调节流动性,这也是促使市场修正前期乐观预期的主要原因之一。十一过后,央行在市场缓慢回收冗余流动性的动作也表明了立场。其次,央行还会精准地支持小微企业发展,和双碳绿色金融。创新直达式的货币工具使用在去年疫情初期已经开始使用,政策效果显著。在稳定宏观杠杆率的同时, 注重定点扶持。特别是提到房地产相关问题,明确表明金融风险的外溢效应处于可控范围。

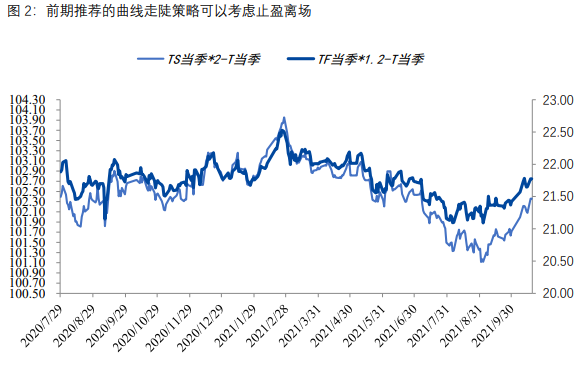

近期,国债期货市场下行过快,表明正在发挥风险管理的功能。国债期差拉大, 期货市场明显弱于现券市场,这一过程伴随着空头套保力量快速进场,市场价格风险迅速释放的第一阶段或已经完成,接下来进入弱势震荡的可能性存在。未来一个月,如果通胀压力得到阶段性缓解,国债期货市场无需恐慌,建议投资者把握急跌后的多头波段交易机会。9 月份推荐的曲线走陡策略可以考虑止盈离场。

(文章来源:国投安信期货)